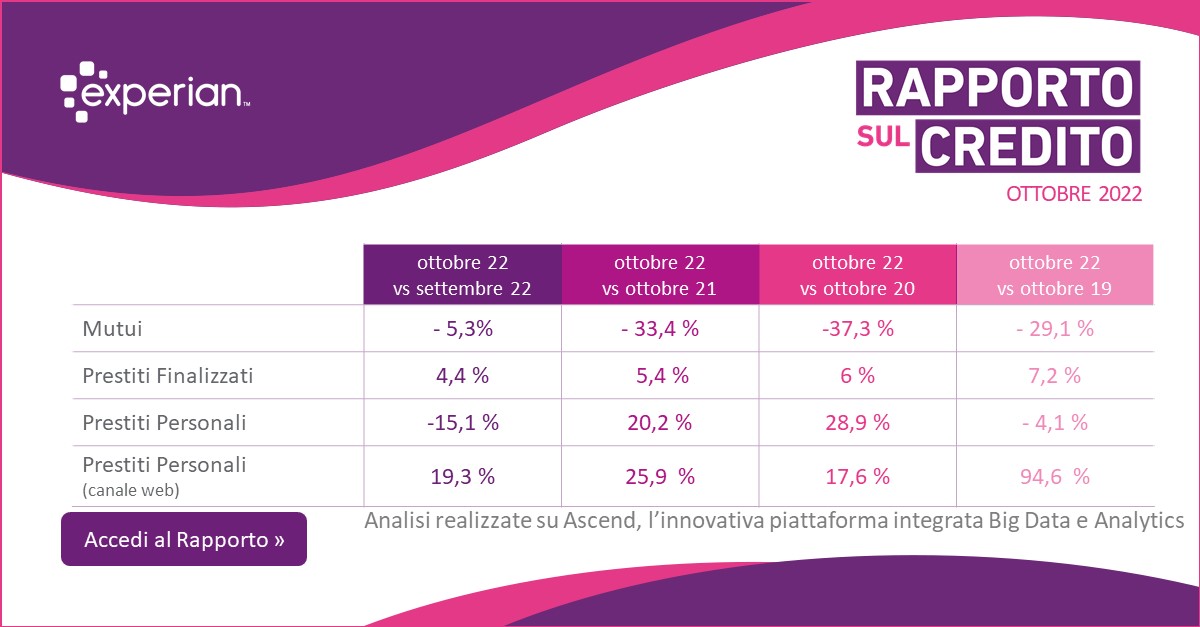

Milano, 21 novembre 2022 – Dopo la ripresa di settembre, la richiesta di credito ha subito un calo significativo, in linea con una tendenza generale dei consumatori italiani a ridurre gli impegni economici a lungo termine per effetto dell’inflazione e dell’aumento dei tassi. È quanto emerge dall’ultima edizione del Rapporto sul Credito Italiano – Trends & Insights per il mese di ottobre condotta da Experian, principale società di global information al mondo, che evidenzia una riduzione delle richieste di mutui e prestiti personali pari rispettivamente al -5,27% e -15,14% rispetto a settembre 2022.

“Le possibilità di acquisto dei consumatori saranno probabilmente più limitate anche per i prossimi mesi, anche a seguito delle azioni annunciate dalla BCE per contrastare l’inflazione, tra cui l’aumento dello 0,75% dei tassi ufficiali”, ha commentato Armando Capone, General Manager Italy di Experian. “In questo scenario, siamo ancor più impegnati al fianco delle aziende per fornire gli strumenti necessari a comprendere al meglio i cambiamenti di mercato e supportare i consumatori nel gestire l’accesso al credito per non rimandare gli investimenti importanti della vita”.

Allargando lo spettro del confronto, va comunque messo in evidenza come, almeno per prestiti personali e finalizzati, si stia confermando una generale ripresa che raggiunge quasi i livelli pre-Covid.

Come sottolineato anche da un recente paper della Banca D’Italia, una possibile soluzione per contrastare questa tendenza può arrivare dall’utilizzo di strumenti di intelligenza artificiale per il credit scoring, che consentono di effettuare previsioni più accurate e sfruttare dati da fonti alternative, per considerare anche individui con una storia creditizia non convenzionale. In questo modo, si può incoraggiare, da un lato, la richiesta di finanziamenti e, dall’altro, favorire un ampliamento della potenziale clientela.

Il digitale si conferma strumento di inclusione finanziaria

Il Rapporto ha rilevato una tendenza sempre maggiore all’utilizzo di strumenti digitali per effettuare le richieste di accesso al credito, con un +94,62% rispetto a ottobre 2019, poco prima che la pandemia spingesse l’avvento del digitale.

Inoltre, sebbene effettuino quasi la metà delle richieste di finanziamento rispetto agli uomini, le donne sono gliutenti principali dell e piattaforme online con il 60,44% delle richieste pervenute tramite strumenti digitali. Dal punto di vista generazionale, invece, Millennial e GenZ si confermano fruitori primari delle piattaforme digitali con un +0,58% e un +1% rispetto a settembre.

In entrambi i casi si tratta di un chiaro segnale di come la digitalizzazione continui a favorire l’inclusione finanziaria.

Cresce la richiesta di prestiti finalizzati per acquisti personali e di svago

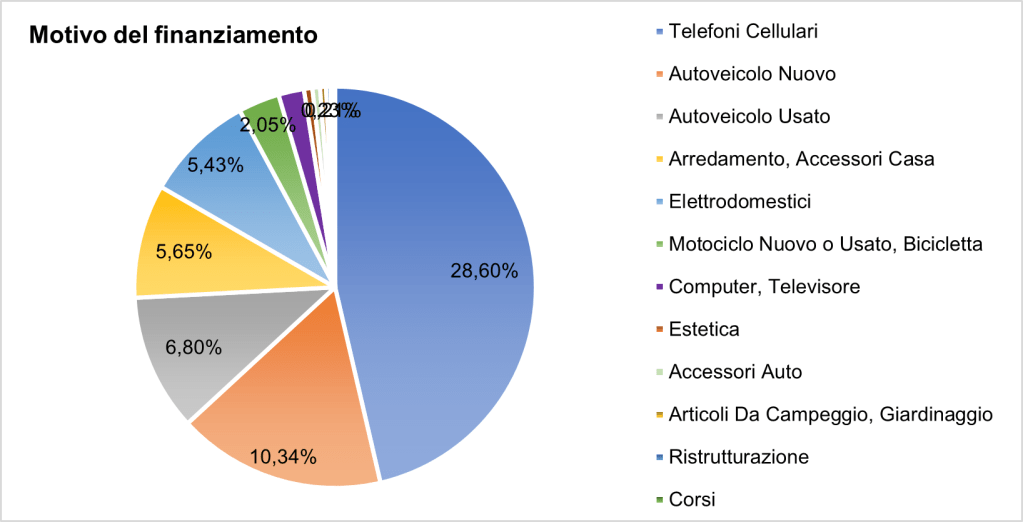

Il rapporto di ottobre ha messo in evidenza anche una leggera crescita di richieste di prestiti finalizzati, con un +4,38% rispetto a settembre 2022. Interessante notare come, in linea con la minore tendenza a richieste di credito di lungo periodo, i motivi del finanziamento siano cresciuti per spese legate ad attività personali e di svago: crescono i finanziamenti per acquisti legati all’estetica (+0,01%), agli accessori auto (+0,04%) e agli hobby all’aria aperta (+0,11%).

Il rapporto di ottobre ha messo in evidenza anche una leggera crescita di richieste di prestiti finalizzati, con un +4,38% rispetto a settembre 2022. Interessante notare come, in linea con la minore tendenza a richieste di credito di lungo periodo, i motivi del finanziamento siano cresciuti per spese legate ad attività personali e di svago: crescono i finanziamenti per acquisti legati all’estetica (+0,01%), agli accessori auto (+0,04%) e agli hobby all’aria aperta (+0,11%).

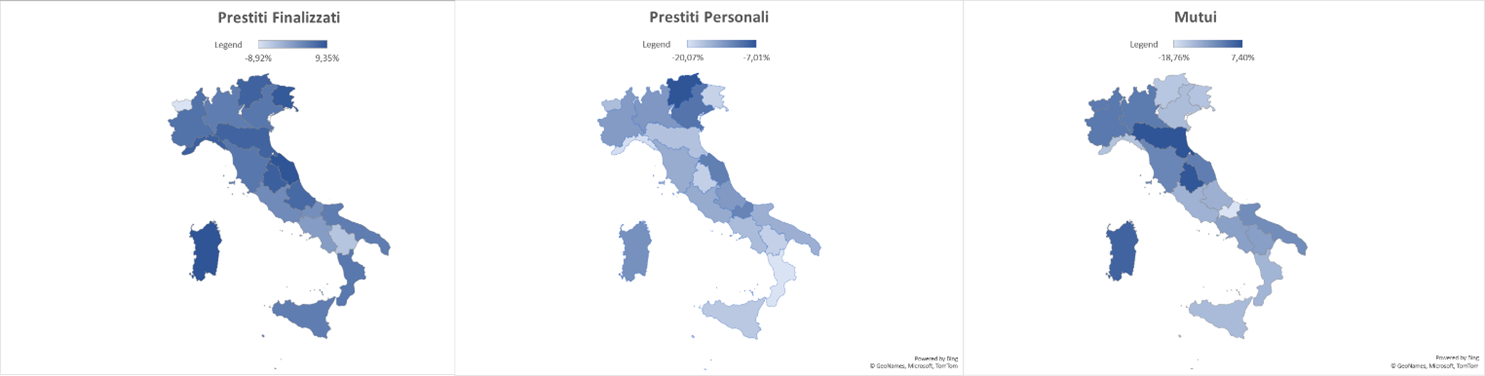

Emilia-Romagna, Umbria e Sardegna guidano la classifica delle richieste di mutuo

Da un punto di vista del panorama territoriale, l’Emilia-Romagna si conferma il territorio in cui si le richieste di mutui crescono in modo più significativo, con un +7,40% rispetto a settembre 2022, seguita da Umbria (+7,11%) e Sardegna (+4,57%). Molise e Trentino sono invece le regioni in cui si è registrata una minore richiesta (rispettivamente -18,76 e -13,61%).

Per quanto riguarda i prestiti personali, per questo mese si è verificata una diminuzione delle richieste in tutte le regioni, con un dato generale del -15,14% rispetto a settembre e un picco del

-20,07% in Calabria. Un dato che evidenzia la presenza di ulteriore margine di miglioramento per il ritorno ai livelli pre-Covid (-4,10% rispetto a ottobre 2019).

Rapporto sul Credito Italiano – Trends & Insights

Il Rapporto sul Credito Italiano – Trends & Insights analizza regolarmente l’andamento delle richieste di strumenti finanziari sulla base dei dati disponibili nel Sistema di Informazioni Creditizie di Experian, che raccoglie oltre 80 milioni di posizioni creditizie.

Le analisi vengono realizzate su Ascend, l’innovativa piattaforma integrata di big data e analytics recentemente lanciata da Experian.

Contatti stampa

AxiCom

Chiara Possenti, Sandro Buti, Angela Spiaggi, Lorenzo Turati

experianitaly@axicom.com

Experian

Experian è la principale società di global information service al mondo. Nei momenti importanti della vita – dall’acquisto della casa o della macchina, alle spese per l’università dei figli fino allo sviluppo del proprio business – aiutiamo le persone a gestire i loro dati con fiducia. Assistiamo gli individui a controllare le proprie finanze e ad accedere a servizi finanziari, le aziende a prendere decisioni migliori, ai prestatori di investire in modo più responsabile e alle organizzazioni di prevenire crimini e frodi.

Con 20.000 dipendenti che operano in 44 paesi, investiamo ogni giorno in nuove tecnologie, competenze avanzate e innovazione per aiutare tutti i nostri clienti a massimizzare ogni opportunità. L’azienda è quotata al London Stock Exchange (EXPN) ed è listata nel FTSE 100 Index. Scopri di più su www.experian.it.